Episode Transcript

Transcripts are displayed as originally observed. Some content, including advertisements may have changed.

Use Ctrl + F to search

0:00

Deutschland war jetzt immer so das Vorbild in der Eurozone die letzten Jahre.

0:03

Jetzt hatten wir extreme, solide Wachstumsraten in Spanien und Portugal und

0:08

leichtes Wachstum in Italien. Deutschland ist das schlüssigste.

0:11

Ja bitte, das hatten wir das letzte Mal schon. Viel Negatives,

0:14

reden wir doch lieber über Positives. Wenn man jetzt tatsächlich eine Dividendenrendite von einer Aktie mit einer

0:20

Anleihe vergleicht, dann vergleiche ich auch Äpfel mit Birnen.

0:24

Kommen wir mal zu den Anleihen, müssen wir ein bisschen Tempo malen hier.

0:28

Ja, herzlich willkommen zu Märkte und Trends im Februar 2024.

0:31

Mein Name ist Jörg Graf und zu meiner Seite wieder einmal Thomas Ott. Herzlich willkommen.

0:37

Ja, vielen Dank Jörg. Auch von meiner Seite ein herzliches Willkommen an unsere

0:41

Zuhörerinnen und Zuhörer da draußen. Ich freue mich wie immer auf das Gespräch mit dir jetzt.

1:08

Ja, eine Rezession in der Eurozone konnte vermieden werden. Die USA halten sich ganz gut.

1:14

Wir haben einen eher zögerlichen Rückgang der Inflation in der Eurozone,

1:18

was natürlich die Zinsen so ein bisschen oben lässt und die Notenbanken eher

1:21

so ein bisschen vorsichtiger bleiben. Wir haben die akuten politischen Krisen,

1:25

die weiterhin für Unsicherheit sorgen. Israel, Hamas, Russland, Ukraine.

1:29

Nicht zu vergessen die Houthi-Rebellen. Und für Europa ist so ein Risikoszenario,

1:33

wenn wir eine geringere Nachfrage aus China haben oder aus den USA.

1:36

Das könnte so ein Problem sein. Aber sprechen wir ein bisschen über Positives, würde ich sagen.

1:40

Ja bitte, das hatten wir das letzte Mal schon. Viel Negatives reden wir doch lieber über Positives.

1:59

Also sagt das ja eigentlich, die Börse hat recht. Wir haben da irgendwie positive

2:02

Bewegungen, Erholungsphasen. Ich würde sagen, die sind berechtigt. Aber wir haben so ein bisschen im Spezialfall

2:07

natürlich auch Deutschland, die vom Wachstum ein bisschen hinterherhängen.

2:11

Wie siehst du das wirtschaftliche Umfeld?

2:13

Also erstmal, um vielleicht nochmal einen Recap zu machen zum letzten Monat,

2:16

also einen Rückblick zum letzten Monat. Da hatten wir ja darüber auch schon gesprochen, dass die Welt eigentlich besser

2:21

aussieht oder die Umstände besser aussehen als teilweise die Stimmung.

2:25

Und ich glaube, damit hatten wir eigentlich den Nagel auch relativ gut auf den

2:28

Kopf getroffen. Natürlich, der Krieg in der Ukraine hat natürlich in den letzten

2:32

zwei Jahren schon Auswirkungen gehabt auf die Wirtschaft, auf das Wachstum.

2:36

Was wir aber sehen, ist jetzt einfach, dass die Stimmungsindikatoren nach zwei

2:40

Jahren am Boden jetzt langsam wieder zum Leben erwachen.

2:43

Und ich glaube, das ist eigentlich ja das, was du tatsächlich meinst.

2:46

Und ja, das ist einfach wirklich so. Wir sehen eine Erholung oder eine Verbesserung der Erwartungen.

2:51

Natürlich kommen wir auch hier von einem sehr niedrigen Niveau in den letzten

2:55

Jahren, aber jeder muss irgendwo auch mal klein anfangen.

2:59

Und von daher, ja, die Bewegung, die Entwicklung der Märkte ist da schon noch

3:04

etwas einfach getrieben von den besseren Stimmungsindikatoren oder auch von

3:09

besseren Fundamentaldaten.

3:12

Wie schön die Geschichte einem erlehrt, dass man nicht immer recht hat.

3:15

Wenn man so schaut, Deutschland war jetzt immer so das Vorbild in der Eurozone die letzten Jahre.

3:20

Jetzt hatten wir extreme, solide Wachstumsraten in Spanien und Portugal und

3:25

leichtes Wachstum in Italien. Deutschland ist das Schlusslicht.

3:27

Wie gesagt, ist das da ein Problemmoment in Deutschland?

3:30

Ja klar, also Deutschland bleibt ja einfach das Schlusslicht,

3:32

was Wachstum angeht im internationalen Vergleich.

3:35

Jetzt nicht nur innerhalb von Europa, sondern natürlich auch,

3:38

wenn man über den großen Teilchen rüberschaut in die USA.

3:41

Das hat ja auch Wirtschaftsminister Habeck letztens auch wieder im Jahreswirtschaftsbericht

3:46

erneut erwähnt, dass einfach auch das Wachstum von 1,3 jetzt auf 0,2 Prozent runtergenommen wird.

3:51

Da ist, aber die Probleme hier für Deutschland sind hausgemacht,

3:55

muss man auch einfach mal ganz klar sagen. Für die Eurozone als Ganzes haben wir aber eben gesehen, dass es im Großen jetzt

4:02

eher positive Überraschungen in den Zahlen gibt, sowohl jetzt was Stimmungsindikatoren

4:08

angeht, also sogenannte Softdata, wie auch einfach Wachstumszahlen, also auch sogenannte Hartdaten sind tatsächlich

4:15

für die Eurozone oder für die europäische Area an sich besser geworden.

4:19

Gehen wir mal zur Inflation für die Eurozone, die ja nur langsam zurückgeht.

4:24

Die Kernrate ist nur leicht auf 3,3 Prozent runtergegangen.

4:27

Bei Dienstleistungen, die natürlich stark an der Lohnentwicklung hängen,

4:32

hat sich eigentlich gar nichts bewegt. Gibt es jetzt an den Streiks, die ständig mehr Gehalt fordern?

4:37

Ja, das ist jetzt tatsächlich eher eine Frage an den Volkswirten,

4:41

weniger eigentlich an den Portfolio-Manager. Von daher vielen herzlichen Dank für die Frage.

4:45

Ich versuche es trotzdem einfach mal zu beantworten oder auch auseinanderzubrechen.

4:50

Also die Inflation, wie du sagst, ist weiter gesunken, langsamer als geplant, aber niedriger.

4:56

Und das ist erstmal was, worüber wir uns freuen. Die Kerninflation,

4:59

also Inflation ohne Lebensmittel und Energiepreise, ist quasi auf dem gleichen

5:03

Level geblieben wie im Vormonat. Das hängt eben damit zusammen, dass zum Beispiel so zyklische Faktoren wie eben

5:09

die Energie hier nicht berücksichtigt werden und dementsprechend die Kerninflation

5:13

stabiler ist und eben jetzt inzwischen höher liegt als die Hauptinflationsrate.

5:19

Wenn wir jetzt nochmal tiefer reingehen in die Kerninflation,

5:22

warum ist sie stärker oder höher geblieben?

5:24

Das liegt vor allem dann eher auch an solchen Themen wie Restaurantbesuchen

5:28

zum Beispiel, die einfach jetzt hier eher noch stabil sind. Generell bleibt

5:33

einfach die Inflation, die in Verbindung mit Dienstleistungen stehen, noch zu hoch.

5:38

Ob jetzt die Lohnverhandlungen einen massiven Einfluss darauf haben,

5:42

das muss man noch einfach abwarten ein bisschen.

5:45

Aktuell sind es wirklich die Dienstleistungen, die einfach die Inflation hier treiben.

5:50

In China würde ich gerne noch ein bisschen über die Immobilien sprechen.

5:53

Wir haben einen Rückgang von Immobilienpreisen, der mittlerweile fast sich so

5:59

ein bisschen oder diesen Rückgang in der Finanzkrise damals zumindest annähert, sagen wir es mal so.

6:04

Wir haben zwar ein gutes Wachstum oder ein stärkeres Wachstum als in den USA,

6:08

in China, dennoch hat der Immobiliensektor natürlich einen Einfluss und wie

6:12

lange oder wie intensiv hat denn China damit noch zu kämpfen,

6:17

weil natürlich es Auswirkungen hat, Nachfrage in Deutschland, Absatz in Deutschland.

6:21

Ja klar, also der Immobiliensektor in China ist schon noch schwach und ich gehe

6:28

jetzt auch nicht unbedingt davon aus,

6:31

dass jetzt der Immobiliensektor zeitnah sich wirklich da wieder auf so festen

6:35

Füßen bewegen wird, dass wir sagen, wir reden jetzt hier vor einer massiven

6:39

Erholung, was den Sektor angeht. Das betrifft dann natürlich vor allem Themen wie Industriemetalle,

6:45

die einfach dann natürlich zum Häuserbau gebraucht werden.

6:48

Die trifft es halt dann ein bisschen härter, weil einfach die Nachfrage dafür

6:52

zum Beispiel nicht mehr so da ist. Generell vielleicht auch zum China oder zur Entwicklung von China mal allgemein,

6:59

weil man ja auch immer viel über die Wachstumsraten da jetzt hört.

7:03

Generell ist das Wachstum in China natürlich noch höher als zum Beispiel in

7:07

den entwickelten Ländern, aber auch nicht unbedingt direkt mit den entwickelten Ländern vergleichbar.

7:13

Wenn wir es mal mit den USA vergleichen, die USA ist deutlich weiterentwickelt,

7:16

ist hier jetzt halt mehr ein Land, was eben auf Dienstleistungen spezialisiert

7:21

ist, während China halt vor allem in der Historie noch mehr im produzierenden Gewerbe war.

7:26

Das hieß ja nicht ohne Grund, China ist die Werkbank der Welt sozusagen.

7:30

Und da geht China jetzt einfach eine Transition durch, also eine Umwandlung

7:34

der Wirtschaft durch, von eben Produktion hin zu Dienstleistungen.

7:39

Und Dienstleistungen haben einfach eine geringere Wachstumsrate als jetzt halt

7:43

Produktion in dem Sinne und von daher nähern sich hier einfach die globalen

7:47

Wachstumsraten zwischen China und dem Rest der Welt einfach an.

7:51

Also ein berühmter, ich sag mal Einzelhändler, Online-Einzelhändler füllt ja

7:56

gerade die ganzen, ich sag mal Frachtflugzeuge. Das ist ja eher noch Produktion, würde ich sagen, oder?

8:00

Ja, die Frage ist ja hier, wo wird produziert? Wird wirklich nur noch in China

8:05

produziert Oder lässt China inzwischen auch zum Beispiel schon in anderen Ländern

8:09

produzieren, importiert es dann und verteilt es dann wieder in die Welt.

8:13

Und dann ist halt eben dieser Transport

8:15

mehr schon wieder eigentlich eine Dienstleistung und keine Produktion.

8:20

Okay, wechseln wir mal zu Aktien, würde ich sagen. Dividenden nehmen in der

8:24

Entwicklung von den Aktienmärkten eine relativ große Rolle ein.

8:28

USA und Europa unterscheiden sich da. In Europa machen die Dividenden so ein

8:31

bisschen mehr als die Hälfte der Wertentwicklung aus.

8:33

In den USA sind es, jetzt beispielhaft mal am S&P 500, nur ein Drittel.

8:38

In den USA sehen wir relativ viele Aktienrückkäufe, die eine große Rolle spielen.

8:43

Zunehmend sehen wir das auch in Europa. Was ist das Ziel von Aktienrückkaufen und welchen Einfluss hat das auf mich als Aktionär dann?

8:51

Also das stimmt natürlich erstmal, dass in den USA Rückkaufprogramme deutlich

8:55

wichtiger sind als in Europa und darum verzehrt auch diese Rückkaufprogramme

9:00

von Aktien auch immer ein bisschen diese Analyse, wenn man sich nur Dividendenrenditen

9:04

zum Beispiel anschaut und dann sagt, Europa hat hier eine höhere Rendite als die USA.

9:09

Ja klar, wenn ich aber halt auch einfach mehr Dividenden auszahle und das andere

9:15

Land das mehr über Aktienrückkäufe macht, dann vergleiche ich ein bisschen Äpfel mit Birnen.

9:19

Das gleiche ist auch, wenn man jetzt tatsächlich zum Beispiel eine Dividendenrendite

9:22

von einer Aktie mit einer Anleihe vergleicht, dann vergleiche ich auch Äpfel

9:26

irgendwo mit Birnen, weil es halt einfach nicht hundertprozentig stimmt.

9:30

Denn was ich natürlich auf die Dividendenrendite noch draufrechnen muss,

9:35

ist sozusagen eigentlich dieses Aktienrückkaufprogramm und das ist die sogenannte

9:39

Buyback Yield und erst wenn ich die beiden zusammen aufrechne,

9:44

dann bin ich andersherzweise, wo ich sagen kann, jetzt kann ich was miteinander vergleichen.

9:50

Der direkte Einfluss jetzt für mich als Aktionär zum Beispiel ist,

9:54

dass durch die Rückkäufe erstmal mehr Nachfrage für die Aktie entsteht und dementsprechend

9:58

der Aktienkurs einfach gewinnt beziehungsweise sich stabilisiert.

10:01

Man kann es sozusagen vergleichen, es ist eigentlich so eine gewisse Art Quantitative

10:06

Easing finanziert durch das eigene Unternehmen.

10:08

Also anstatt dass eine Zentralbank irgendwelche Aktien kauft,

10:12

kauft das Unternehmen seine eigenen Aktien zurück und damit entsteht mehr Nachfrage,

10:17

es entsteht weniger Angebot. Und gleichzeitig geht dementsprechend dann natürlich der Kurs nach oben.

10:22

Also eine Kursstabilisierung einfach.

10:24

Es ist eine Kursstabilisierung, Kursunterstützung. Und für mich als Aktionär, ich profitiere davon.

10:29

Das Ziel, warum macht man jetzt Aktienrückkaufprogramme und nicht Dividenden?

10:33

Naja, Dividenden sind einfach sehr stabil und eigentlich eine langfristige quasi

10:37

Verpflichtung oder Versprechen vom Unternehmen an den Aktionär.

10:42

Rückkäufe sind hier deutlich flexibler, besser steuerbar für das Unternehmen

10:46

und auch nicht zu vergessen, Aktienrückkäufe sind auch steuerlich für Investoren

10:52

eigentlich präferiert im Vergleich zu Dividenden.

10:56

Ja, eine Dividendenkürzung kommt nicht so gut an den Markt.

10:59

Eine Dividendenkürzung wird sehr negativ aufgefasst, einfach weil man dann davon

11:03

ausgeht, dass das Unternehmen langfristig eben nicht diese Gewinne erwirtschaften

11:08

kann und dementsprechend halt.

11:09

Ich habe letztens in mein privates Portfolio geschaut, was ich zugegebenermaßen relativ selten tue.

11:16

Solltest du aber häufiger.

11:17

Ja, da fiel mir Japan, also mein Japan-Fonds ins Auge, der ja irgendwie letzte

11:23

Woche sogar sein Allzeithoch übertroffen hat, was 1989 glaube ich,

11:28

also lange her, stattgefunden hat. Also wir haben relativ starke Performance vom Nikkei.

11:35

Ja, also erstmal, ich denke nach 1989 ein neues Allzeithoch dann irgendwann

11:39

zu machen, das ist auch mal verdient. Also das ist schon auch okay.

11:42

Und über die Performance kannst du dich natürlich sehr freuen.

11:45

Tolle Performance da in Japan. Warum? Der Markt hier in Japan ist einfach etwas unkorreliert zu den anderen

11:52

globalen Indizes, jetzt zum Beispiel in Europa oder in den USA und war auch

11:56

jahrelang wenig von den Investoren tatsächlich beachtet. Darum wenig Investment.

12:01

Jetzt kommt wieder mehr Nachfrage, mehr Interesse nach Japan rein.

12:05

Zusätzlich hilft ja auch noch die schwache Währung, die hier Japan einfach auch

12:09

als exportorientiertes Land unterstützt und dementsprechend dann auch einfach

12:12

hier eine zusätzliche Nachfrage für die japanischen Aktien gibt.

12:19

Thomas, Korrelation hast du erwähnt, also beziehungsweise Nikkei zu USA, Europa.

12:26

Ja, also lass mich das vielleicht nochmal kurz erklären, was ich damit meine.

12:29

Also wenn ich mir jetzt halt anschaue, wie sich der europäische Aktienindex

12:33

und der amerikanische entwickelt, dann sind die sehr stark voneinander abhängig.

12:37

Also die entwickeln sich eigentlich immer gleich miteinander.

12:41

Natürlich mal der eine 2%, der andere 1%, aber per se die Richtung ist eigentlich immer die gleiche.

12:46

Der japanische Index ist da etwas weniger stark abhängig. Also der verhält sich einfach anders.

12:53

Und damit ist er halt in dem Sinne weniger korreliert mit den anderen globalen Indizes.

12:58

Das hängt aktuell auch ein bisschen damit zusammen, einfach dass die wirtschaftliche

13:02

Situation in Japan ein bisschen anders ist. Das Marktumfeld ist anders.

13:05

Und damit gibt einem einfach Japan eine schöne Diversifikation.

13:10

Alles klar, danke. Entschuldigung. Kommen wir mal zu den Anleihen. Die US-Notenbank ist eher vorsichtiger in Sachen Zinssenkung.

13:21

Gleiches gilt für die EZB. Ist es noch zu früh für Zinssenkung?

13:24

Für die USA ja auf jeden Fall. Hier kann ich mir nicht vorstellen,

13:28

dass vor Juni was passiert. Ob dann der Juni realisiert wird, das wird sich zeigen. Vielleicht muss sogar

13:32

auch dieser noch verschoben werden für die EZB und das ist jetzt meine persönliche Meinung.

13:37

Gehe ich schon davon aus, dass die zeitig was machen sollte,

13:40

auch wenn ich mir einfach das Wachstum anschaue. Der späteste Punkt,

13:43

den der Markt erwartet, ist der Juni. Wie gesagt, meine persönliche Meinung ist, dass sie durchaus schon davor was

13:49

an der Zinsschraube drehen dürfen.

13:52

Sind wir mal gespannt. Ja, Zinsanlagen sind ja ein wichtiger Renditebaustein

13:56

im Portfolio oder wieder, muss man ja sagen. Haben die Anleihen mit höheren Zinsen oder mit der jetzigen Zinssituation aktuell

14:04

den Aktien ein bisschen in Rang abgelaufen?

14:05

Nein, das denke ich nicht. Also Aktien sind aufgrund des extrem starken Momentums

14:11

aktuell schon auch der Haupt-Performance-Treiber in den Portfolien,

14:14

auch einfach weil die Zinsen noch nicht signifikant gefallen sind,

14:18

seit Jahresanfang eher wieder gestiegen. Deswegen, wenn ich mir auch die Performance vom MSCI World Momentum Index anschaue,

14:25

dann ist dieser über 14 Prozent im Plus dieses Jahr.

14:28

Da können Bonds aktuell einfach nicht mithalten für den Moment.

14:31

Für die nächsten Jahre, wenn die Zinsen aber fallen, dann gehe ich schon davon

14:36

aus oder dann glaube ich fest daran, dass Bonds sehr wichtig werden im Portfolio.

14:40

Und dann werden die Karten vielleicht auch mal wieder neu gemischt zwischen

14:44

Aktien und Bonds. Mich würde es freuen.

14:46

Du meinst, weil Kursgewinne auftreten und ich Zinsen bekomme?

14:50

Ganz genau.

14:51

Fantastisch. Tauschen wir mal kurz die Rollen. Du darfst heute mal zusammenfassen.

14:56

Oh Gott, ich weiß jetzt nicht, wie mir diese Ehre zuteil geworden ist.

14:59

Ja, zusammenfassend, ich würde sagen, die Stimmung hat sich jetzt dann doch

15:03

langsam verbessert, wenn man sich die Indikatoren anschaut, die Fundamentaldaten ebenfalls.

15:07

Ebenfalls für den Moment geben einfach die Aktien tatsächlich noch die Direktion

15:13

vor. Von daher, da kommt man aktuell nicht dran vorbei.

15:16

Bonds sind wichtig im Portfolio, auch jetzt schon zu halten.

15:21

Und ich würde eher davon ausgehen, dass auch Bonds über den Zeitverlauf,

15:25

vielleicht auch schon dieses Jahr, zweite Jahreshälfte, auch ein wichtiger Performance-Treiber

15:29

im Portfolio werden können. Und dann schauen wir mal, ob Aktien oder Bonds oder beide gleichzeitig die wirklichen

15:37

Performance-Treiber hier sind.

15:38

Schauen wir mal. Thomas, vielen Dank.

15:40

Vielen Dank dir.

15:41

Vielen Dank Ihnen fürs Zuhören. Wir hören uns hoffentlich bald wieder.

15:45

Wenn Sie möchten, können Sie uns natürlich auch abonnieren, uns empfehlen.

15:49

Sie können uns auch Feedback jederzeit schreiben unter info.mea.com,

15:52

können uns auch entsprechend bewerten oder weiterempfehlen, wie Sie möchten.

From The Podcast

Märkte & Trends

Investmentfonds, Aktien, Anleihen, Indizes, Rohstoffe – was tut sich gerade auf den globalen Kapitalmärkten? Kompetent und kompakt beleuchten die MEAG Experten Thomas Ott und Jörg Graf aktuelle Trends, analysieren und ordnen ein. Der Börsen-Weitblick direkt aus dem Münchner MEAG Tower.Mehr Durchblick bei komplexen Themen von Inflation bis Nachhaltigkeit gibt’s außerdem bei Märkte & Trends Wissen, verständlich erklärt von wechselnden Experten.MEAG gehört als Kapitalanleger der Munich Re Gruppe zu den weltweit bedeutendsten Akteuren im internationalen Finanzsektor und managt alle wesentlichen Assetklassen. Die MEAG AMG ist ein rein interner Konzern-Asset-Manager. Als MEAG KAG bieten wir unsere Kompetenz und innovativen Anlagelösungen institutionellen Investoren wie auch privaten Anlegern an.Rechtliche Hinweise: Diese Information dient Werbezwecken. Alle getätigten Aussagen geben die aktuelle Sichtweise der MEAG wieder. Die hierin enthaltenen Informationen stammen von Quellen, die die MEAG als zuverlässig einschätzt. Diese Informationen sind jedoch nicht notwendigerweise vollständig und ihre Richtigkeit kann nicht garantiert werden. Geäußerte Prognosen oder Erwartungen sind mit Risiken und Ungewissheiten verbunden. Die tatsächlichen Entwicklungen können daher wesentlich von den geäußerten Erwartungen und Annahmen abweichen. Die MEAG behält sich Änderungen der geschilderten Einschätzungen vor und ist nicht verpflichtet, diese Informationen zu aktualisieren.Die in den Markt- und Fondskommentaren enthaltenen Informationen sind weder als Angebot oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten gedacht, noch als Anlageberatung, Anlageempfehlung, Finanzanalyse oder Rating. Sie dienen ausschließlich zu Informationszwecken.Weder die MEAG noch die mit ihr verbundenen Unternehmen, ihre Führungskräfte oder Beschäftigte übernehmen irgendeine Haftung für einen unmittelbaren oder mittelbaren Schaden, der sich aus einer Verwendung dieser Veröffentlichung oder ihres Inhalts ergibt.Diese Information wird von der MEAG MUNICH ERGO Kapitalanlagegesellschaft mbH ("MEAG"), München, zur Verfügung gestellt. Die MEAG ist eine Kapitalverwaltungsgesellschaft im Sinne des Kapitalanlagegesetzbuches. Sie verwaltet Publikumsinvestmentvermögen und Spezial-AIF mit unterschiedlichen Anlageschwerpunkten und erbringt die Finanzportfolioverwaltung für institutionelle Anleger, die nicht der Munich Re (Gruppe) angehören. Im Rahmen investmentrechtlicher Zulässigkeit kooperiert die MEAG eng mit der MEAG MUNICH ERGO AssetManagement GmbH. Diese ist ein reiner Konzern-Asset-Manager und erbringt die Finanz- und Immobilienportfolioverwaltung sowie die Anlageberatung ausschließlich für Unternehmen der Munich Re (Gruppe). Alle Rechte vorbehalten.Join Podchaser to...

- Rate podcasts and episodes

- Follow podcasts and creators

- Create podcast and episode lists

- & much more

Episode Tags

Claim and edit this page to your liking.

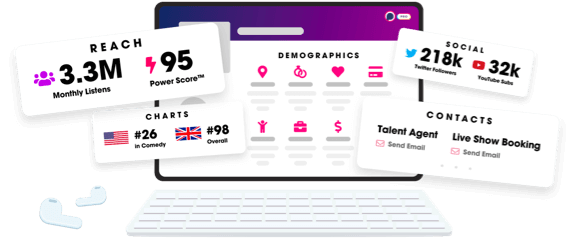

Unlock more with Podchaser Pro

- Audience Insights

- Contact Information

- Demographics

- Charts

- Sponsor History

- and More!

- Account

- Register

- Log In

- Find Friends

- Resources

- Help Center

- Blog

- API

Podchaser is the ultimate destination for podcast data, search, and discovery. Learn More

- © 2024 Podchaser, Inc.

- Privacy Policy

- Terms of Service

- Contact Us